بسم الله الرحمن الرحيم

السلام عليكم ورحمة الله وبركاتة

الدرس 72 من دورة المضارب العربي الشاملة تعلم الفوركس من البداية للاحتراف

تحليل الشموع اليابانية Candle stick analyzing

لقد كان المتاجرون اليابانيون في أسواق الأرز في القرن السابع عشر هم أول من ابتكر واستخدم طريقة الشموع في التعبير عن حركة السعر , ولقد أثبتت هذه الطريقة فعالية عظيمة في التعبير الدقيق والواضح في نفس الوقت عن حركة السعر مما جعلها تتفوق على الأسلوب الغربي في التعبير عن حركة الأسعار المعتمد على القضبان Bars ليس في أسواق الأرز كما بدأت بل في كافة الأسواق المالية سواء كانت أسواق الأسهم أو السلع أو العملات .

ولم تقتصر فائدة الشموع اليابانية على دقتها ووضوحها وحسب بل إنه ومنذ فترة طويلة أكتشف أن أشكال الشموع اليابانية أكثر قدرة على التعبير عن الوضع النفسي للسوق وعن طبيعة الصراع بين البائعين الذين يدفعون الأسعار للانخفاض والمشترين الذين يدفعون الأسعار للارتفاع أي طبيعة الصراع بين الدببة Bears والثيران Bullsأو بين قوى العرض Supply وقوى الطلب Demand .

كيف ذلك ؟

لقد ظهر أن أشكال الشموع تعطي إشارات عما يحدث للسعر في السوق وبالتالي يمكن توقع اتجاه السعر فيما بعد ومن هنا ظهر التحليل الفني باستخدام الشموع اليابانية وهو أسلوب شبيه بتحليل الأشكال patterns الذي تحدثنا عنه ولكنه يعتمد على أشكال الشموع اليابانية .

وهو أسلوب تظهر مصداقيته في الإطار الزمني الطويل نسبياً مثل إطار اليوم أو الأسبوع أو على الأقل الساعة أما في الإطار الزمني الأقل من ذلك فهو يفقد الكثير من مصداقيته ودقته .

فعندما يقوم المتاجر بتحليل سعر العملة وتظهر الشموع اليابانية لهذه العملة بأشكال معينة , يمكن للمتاجر أن يتوقع أن سعر العملة سيرتفع فيما بعد أم ينخفض .

ولقد أعطى المحللون لكل شكل من أشكال الشموع اليابانية إسماً خاصاً به ولكل منها مواصفات وخصائص تعرف بها

فهناك نوعين من أشكال الشموع اليابانية :

- نوع يدل ظهوره على أن السعر سيستمر في الارتفاع .

- ونوع يدل ظهوره على احتمال انعكاس في حركة السعر .

وتمتاز هذه الطريقة في رسم المنحنيات أنه يمكنك من الرسم معرفة معلومات كثيرة جدا كما سنعرف بعد ذلك

كل شمعة تمثل مدة من الزمن قد تكون 10 دقائق أو 15 دقيقة أو يوم كامل حسب اختيار المدة الزمنية للمنحني

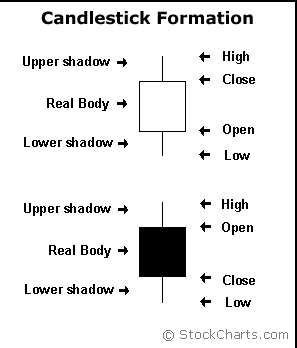

تتكون كل شمعة من ثلاث أجزاء مهمة كما يظهر في الرسم التالي وهي

1- الجسم الحقيقي للشمعة ( real body ) ويتكون من خطين علوي وسفلي . أحدهم يمثل الافتتاح والأخر يمثل الإغلاق . المقصود بالافتتاح هو السعر الافتتاحي للسهم في بداية هذه الفترة الزمنية التي تمثل هذه الشمعة وكذالك الإغلاق يمثل سعر الإغلاق للسهم في أخر هذه الفترة التي تمثل هذه الشمعة

إذا كان سعر الافتتاح لهذه الشمعة أقل من سعر الإغلاق يعني بدأ السعر قليل ثم بدأ في الزيادة وأقفل علي زيادة يكون لون جسم الشمعة أبيض والعكس إذا كان الإغلاق أقل من الافتتاح لهذه الشمعة يكون لونها أسود

في بعض المنحنيات المرسومة في المواقع يكون لون الشمعة الأبيض أخضر ولون الشمعة الأسود أحمر

لاحظ أننا نتكلم عن الافتتاح والإغلاق لكل شمعة وليس للسهم نفسه إلا إذا كانت الشمعة تمثل يوم كامل للتداول

فإن الافتتاح والإغلاق يمثل بداية التعامل ونهاية التعامل في هذا اليوم

2- الجزء الثاني وهو الظلال shadows وتنقسم إلي خط علوي upper shadow يمثل أعلي سعر وصل له السهم خلال هذه الفترة ونطلق عليه upper shadow أو الرأس تجاوزا لأننا سوف نحتاجه كثيرا بعد ذلك ولذلك نختصر الاسم إلي رأس الشمعة

الخط السفلي ويمثل أقل سعر وصل له السهم في هذه الفترة ونطلق عليه lower shadow أو الرجل من الأرجل تجاوزا

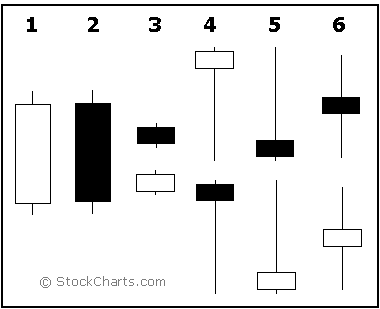

بعد رسم هذه الشموع تظهر لنا عدة أشكال للشموع وكل شكل له مواصفات معينة ويدل علي تداول معين للسهم وهذه الأشكال يمثلها الصورة التالية

أنواع الشموع الفردية التي تتكون من شمعة واحدة :ـــــــــ

1-الشمعة الطويلة البيضاء long white candle تتميز بالأتي :

• سعر الافتتاحأقل من الإغلاق يعني السعر بدأ بسعر ثم ازداد حتى أغلق علي ارتفاع كبير

• تدلعلي حجم تداول عالي جدا للسهم خلال هذه الفترة

• تدل علي أن المشترين للسهممسيطرين علي التداول يعني هناك تجميع وشراء بكمية كبيرة للسهم أدي إلي رفع السعروالإغلاق علي ارتفاع كبير جدا

• وجود رأس عليا للشمعة تمثل أعلي سعر و رجل تمثلأقل سعر للسهم في هذه الفترة ولكن الرأس والرجل طول كل منهما ليس كبير دليل علي أنالسعر لم يعلو كثيرا عن سعر الإغلاق ولم ينزل كثيرا عن سعر الافتتاح دليل علي تداولمنتظم للسهم والمشترين مسيطرين علي التداول ويدفعوا بالسهم للارتفاع من أول الشمعةإلي أخرها

•هذه الشمعة تدل علي وجود السوق في حالة bullish صعود ولكن هذايحتاج إلي تأكيد بعلامات أخري مثل ظهور هذه الشمعة بعد هبوط حاد للسهم أو ظهورهاعند نقطة دعم للسهم كل هذا مع بعض يشير إلي قرب صعود السهم وهذا موضوع أخر

2-الشمعة الطويلة السوداء long white candle

وهي عكس الشمعةالسابقة في كل شيء يعني

•- سعر الافتتاح أعلى من الإغلاق يعني انهيار السهموهبوطه بشدة وإغلاق على انخفاض

•- البائعين للسهم مسيطرين علي التداول وأديكثرة البيع إلي انخفاض السعر

•تداول السهم منتظم وهناك إصرار من البائعين عليتخفيض السعر حتى نهاية التداول لهذه الشمعة

•الرأس والرجل قصيرة دليل علي أنالسعر لم ينزل عن سعر الإغلاق ولم يرتفع عن سعر الافتتاح إلا بنسبة قليلة

•هذهالشمعة تدل علي وجود السوق في حالة bearish ولكن تحتاج إلي علامات أخري مساعدةنتكلم عنها بعد ذلك

3- الشمعة القصيرة short candleتتميز بالأتي

•أهم شرط لهذه الشمعة أن يكون جسمها صغير والرأس والرجل متساويان و قصيرانوهذا من أهم شروطها التي تفرقها عن شمعة الدوجي التي ستأتي بعد ذلك

•جسمها قصيردليل علي تداول ضعيف علي السهم وأن المشتريين والبائعين لم يستطع أي واحد منهما أنيسيطر علي تداول السهم لذلك السعر لم يتحرك كثيرا

•الرأس والرجل قصير لأن السعرلم يهبط أو يرتفع عن الإغلاق والافتتاح كثيرا

•ينطبق عليها نفس الكلام الموجودفي الشمعة الطويلة ولكن الفرق الوحيد هو حجم التداول علي السهم وعدم قدرة أي واحدفي التغلب علي الثاني

•لذلك في الشمعة البيضاء تغلق علي ارتفاع بسيط والشمعةالسوداء يغلق السهم علي انخفاض بسيط

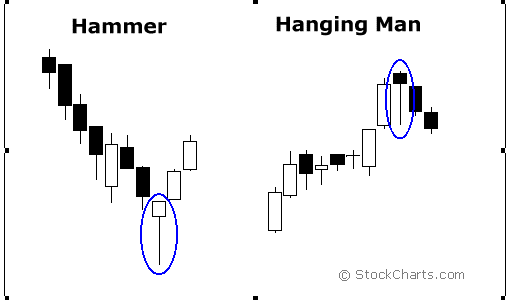

4- الشمعة الرابعة تتكون من شكلينالأولي لونها بيضاء وتسمي hammer والثانية لونها أسود وتسمي hanging man

•Hammer أو المطرقة

• تتميز بالأتي ::

•جسمها قصير لونه أبيضورأسها قصير ورجلها طويلة بمقدار ضعف الجسم وهذه شروطها للتفريق بينها وبين الأشكالالأخرى

من شكلها يتبين الأتي : جسمها قصير أبيض دليل علي أن السعر زاد عنالافتتاح وأغلق علي ارتفاع ولكنة ارتفاع بسيط

رأسها قصير دليل علي أن السعر لميرتفع كثيرا عن سعر الإغلاق يعني ال high للسعر الذي حدث خلال التداول كان قريب جدامن سعر الإغلاق

رجلها طويلة جدا دليل علي أن البائعين سيطروا علي التداولفي الأول حتى انخفض السعر إلي هذا الحد ثم سيطر المشترين واشتروا كميات كبيرة حتىرجع السعر إلي سعر الافتتاح مرة أخري

هذه الشمعة تحدث دائما بعد هبوط للسهملذلك تشير كثيرا إلي وجود نقطة دعم وانتظار صعود عكسي للسهم وهذا الفرق بينها وبين hanging man

•Hanging man الرجل المشنوق

• تتميز بالأتي ::

•جسمهاقصير لونه أسود دليل علي أن السعر بدأ عالي ثم انهار وأغلق علي انخفاض ولكنه بسيط

• الرجل والرأس نفس الكلام الموجود في المطرقة من حيث الأطوال ولكن التفسير لهميختلف

•هذه الشمعة تبين أن البائعين سيطروا علي السهم وباعوا حتى نزل إليالسعر الذي يبينه الرجل ولكن المشترين عادوا وسيطروا علي السهم ورفعوه ولكن لميستطيعوا الوصول إلي سعر الافتتاح لذلك تشعر أن البائعين حاصل لهم شوية إحباط عكسالمطرقة الذين استطاعوا فيها رفع السعر مرة أخري إلي سعر الافتتاح

•لذلكهذه الشمعة تشير إلي قرب حدوث انهيار للسهم وأنه وصل إلي نقطة مقاومة ولذلك هيلأتحدث إلا بعد صعود واضح للسهم وهذا هوالفرق بينها وبين المطرقة

1-الشمعة الطويلة البيضاء long white candle تتميز بالأتي :

• سعر الافتتاحأقل من الإغلاق يعني السعر بدأ بسعر ثم ازداد حتى أغلق علي ارتفاع كبير

• تدلعلي حجم تداول عالي جدا للسهم خلال هذه الفترة

• تدل علي أن المشترين للسهممسيطرين علي التداول يعني هناك تجميع وشراء بكمية كبيرة للسهم أدي إلي رفع السعروالإغلاق علي ارتفاع كبير جدا

• وجود رأس عليا للشمعة تمثل أعلي سعر و رجل تمثلأقل سعر للسهم في هذه الفترة ولكن الرأس والرجل طول كل منهما ليس كبير دليل علي أنالسعر لم يعلو كثيرا عن سعر الإغلاق ولم ينزل كثيرا عن سعر الافتتاح دليل علي تداولمنتظم للسهم والمشترين مسيطرين علي التداول ويدفعوا بالسهم للارتفاع من أول الشمعةإلي أخرها

•هذه الشمعة تدل علي وجود السوق في حالة bullish صعود ولكن هذايحتاج إلي تأكيد بعلامات أخري مثل ظهور هذه الشمعة بعد هبوط حاد للسهم أو ظهورهاعند نقطة دعم للسهم كل هذا مع بعض يشير إلي قرب صعود السهم وهذا موضوع أخر

2-الشمعة الطويلة السوداء long white candle

وهي عكس الشمعةالسابقة في كل شيء يعني

•- سعر الافتتاح أعلى من الإغلاق يعني انهيار السهموهبوطه بشدة وإغلاق على انخفاض

•- البائعين للسهم مسيطرين علي التداول وأديكثرة البيع إلي انخفاض السعر

•تداول السهم منتظم وهناك إصرار من البائعين عليتخفيض السعر حتى نهاية التداول لهذه الشمعة

•الرأس والرجل قصيرة دليل علي أنالسعر لم ينزل عن سعر الإغلاق ولم يرتفع عن سعر الافتتاح إلا بنسبة قليلة

•هذهالشمعة تدل علي وجود السوق في حالة bearish ولكن تحتاج إلي علامات أخري مساعدةنتكلم عنها بعد ذلك

3- الشمعة القصيرة short candleتتميز بالأتي

•أهم شرط لهذه الشمعة أن يكون جسمها صغير والرأس والرجل متساويان و قصيرانوهذا من أهم شروطها التي تفرقها عن شمعة الدوجي التي ستأتي بعد ذلك

•جسمها قصيردليل علي تداول ضعيف علي السهم وأن المشتريين والبائعين لم يستطع أي واحد منهما أنيسيطر علي تداول السهم لذلك السعر لم يتحرك كثيرا

•الرأس والرجل قصير لأن السعرلم يهبط أو يرتفع عن الإغلاق والافتتاح كثيرا

•ينطبق عليها نفس الكلام الموجودفي الشمعة الطويلة ولكن الفرق الوحيد هو حجم التداول علي السهم وعدم قدرة أي واحدفي التغلب علي الثاني

•لذلك في الشمعة البيضاء تغلق علي ارتفاع بسيط والشمعةالسوداء يغلق السهم علي انخفاض بسيط

4- الشمعة الرابعة تتكون من شكلينالأولي لونها بيضاء وتسمي hammer والثانية لونها أسود وتسمي hanging man

•Hammer أو المطرقة

• تتميز بالأتي ::

•جسمها قصير لونه أبيضورأسها قصير ورجلها طويلة بمقدار ضعف الجسم وهذه شروطها للتفريق بينها وبين الأشكالالأخرى

من شكلها يتبين الأتي : جسمها قصير أبيض دليل علي أن السعر زاد عنالافتتاح وأغلق علي ارتفاع ولكنة ارتفاع بسيط

رأسها قصير دليل علي أن السعر لميرتفع كثيرا عن سعر الإغلاق يعني ال high للسعر الذي حدث خلال التداول كان قريب جدامن سعر الإغلاق

رجلها طويلة جدا دليل علي أن البائعين سيطروا علي التداولفي الأول حتى انخفض السعر إلي هذا الحد ثم سيطر المشترين واشتروا كميات كبيرة حتىرجع السعر إلي سعر الافتتاح مرة أخري

هذه الشمعة تحدث دائما بعد هبوط للسهملذلك تشير كثيرا إلي وجود نقطة دعم وانتظار صعود عكسي للسهم وهذا الفرق بينها وبين hanging man

•Hanging man الرجل المشنوق

• تتميز بالأتي ::

•جسمهاقصير لونه أسود دليل علي أن السعر بدأ عالي ثم انهار وأغلق علي انخفاض ولكنه بسيط

• الرجل والرأس نفس الكلام الموجود في المطرقة من حيث الأطوال ولكن التفسير لهميختلف

•هذه الشمعة تبين أن البائعين سيطروا علي السهم وباعوا حتى نزل إليالسعر الذي يبينه الرجل ولكن المشترين عادوا وسيطروا علي السهم ورفعوه ولكن لميستطيعوا الوصول إلي سعر الافتتاح لذلك تشعر أن البائعين حاصل لهم شوية إحباط عكسالمطرقة الذين استطاعوا فيها رفع السعر مرة أخري إلي سعر الافتتاح

•لذلكهذه الشمعة تشير إلي قرب حدوث انهيار للسهم وأنه وصل إلي نقطة مقاومة ولذلك هيلأتحدث إلا بعد صعود واضح للسهم وهذا هوالفرق بينها وبين المطرقة

هذا المنحني يبين الفرق بين hammer و hanging man

يتبع

تعليق